Economía

Los detalles del Presupuesto 2023: inflación 60%, crecimiento 2%, déficit 1,9% y promesa de reducir la emisión

El ministro de Economía, Sergio Massa, lo definió con sus colaboradores y lo envió al Congreso. No prevé nuevos impuestos ni toca retenciones.

El Gobierno Nacional envió el proyecto de Presupuesto 2023 que contempla un gasto general de casi 29 billones de pesos, un crecimiento del 2 por ciento, una inflación estimada en el 60 por ciento, y un descenso del déficit fiscal del 2,5 al 1,9 por ciento.

El proyecto de Presupuesto 2023 diseñado por el Gobierno Nacional donde se contemplan los gastos y recursos para el próximo año ingresó el jueves pasadas las 23.30 a la Cámara de Diputados.

La presidenta de la cámara baja, Cecilia Moreau, informó cerca de la medianoche que la iniciativa ya se encontraba en el sistema informático del cuerpo legislativo.

Con la presentación del proyecto, el Gobierno Nacional cumplió con la ley de Administración Financiera que establece que se deberá presentar todos los 15 de septiembre.

Los detalles del proyecto

El proyecto propone un gasto total de 28.954.031.315.031 para los gastos corrientes y de capital del Presupuesto General de la Administración Nacional para el Ejercicio 2023,

El proyecto girado por el Gobierno Nacional está firmado por el Presidente Alberto Fernández, el jefe de Gabinete, Juan Manzur y el ministro de Economía, Sergio Massa.

En los fundamentos, el oficialismo señala que el «presupuesto que se presenta propende a la estabilidad macroeconómica, a la recomposición del poder adquisitivo de los ingresos y al fortalecimiento del mercado interno».

«Avanzar en el ordenamiento fiscal permitirá reducir el financiamiento monetario del déficit y conducirá hacia una situación de solvencia fiscal», agrega.

Señala que «en paralelo, la política pública debe profundizar la política industrial y científico-tecnológica para estimular la inversión privada, generar más y mejor empleo y fortalecer el sector externo, por la vía del aumento de las exportaciones de bienes y servicios».

Destaca que «sobre la base del orden fiscal, el aumento de las exportaciones y su valor agregado y el incremento de la tasa de inversión, podremos reducir el flagelo inflacionario que sufre nuestra economía y nuestra población».

Fuentes oficiales señalaron que el proyecto de Presupuesto 2023 prevé un crecimiento del Producto Bruto Interno del 2% para el próximo año y una inflación del 60%.

En lo que respecta a la cotización del dólar, el proyecto de ley, diseñado por el ministro de Economía, Sergio Massa, prevé «mantener actualizado el tipo de cambio» por lo que se espera que hacia diciembre próximo se ubique en $166,50 por dólar y que finalice 2023 en $ 269, con un promedio de $ 219 a lo largo del año, señalaron las fuentes.

Precisaron también que la proyección de déficit primario para el próximo año será equivalente al 1,9% del PBI, contra el 2,5% previsto para 2022, en línea con el compromiso asumido por el Gobierno nacional en el acuerdo firmado con el Fondo Monetario Internacional (FMI) en marzo pasado.

Esta baja se realizará a partir de una reducción de los subsidios y la eliminación de algunas excepciones impositivas vigentes.

Por otra parte, en los fundamentos se informa que «las ministras y los ministros y demás funcionarias y funcionarios del Poder Ejecutivo Nacional se encuentran a disposición de los señores legisladores y las señoras legisladoras para responder las consultas que se planteen en relación con el Proyecto que se propone».

Fuente: L.T.9.

Economía

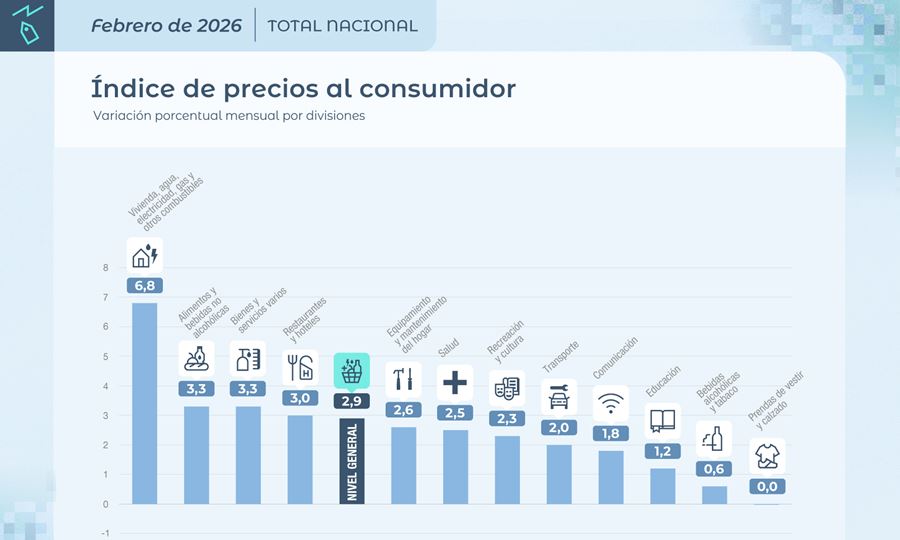

📊 Inflación de febrero: fue del 2,9% y ya son diez meses sin desaceleración en el índice de precios

El Instituto Nacional de Estadística y Censos (INDEC) informó que la inflación de febrero fue del 2,9%, una cifra que igualó el dato registrado en enero y que deja al índice de precios acumulando 33,1% interanual.

Con este resultado, la inflación suma diez meses consecutivos sin mostrar una desaceleración intermensual, manteniéndose en una tendencia relativamente estable desde el mínimo del 1,5% registrado en mayo de 2025.

📊 El dato confirma una suba moderada pero constante, que desde mediados del año pasado viene avanzando de forma gradual.

🏠 Vivienda y servicios lideraron los aumentos

El rubro con mayor incremento en febrero fue Vivienda, agua, electricidad, gas y otros combustibles, que registró una suba del 6,8%.

Este aumento estuvo impulsado principalmente por subas en tarifas de servicios públicos y cambios en los esquemas de subsidios aplicados en distintas provincias.

En segundo lugar se ubicó Alimentos y bebidas no alcohólicas, con un incremento del 3,3%, uno de los sectores que más impacta en el bolsillo de los hogares.

👉 En este caso, las principales subas se registraron en carnes y derivados, que empujaron el índice en la mayoría de las regiones del país.

📉 Los rubros con menores aumentos

Entre las divisiones con menor variación se destacaron:

- Bebidas alcohólicas y tabaco: 0,6%

- Prendas de vestir y calzado: sin variación durante el mes

En la región patagónica, a diferencia del resto del país, el mayor impacto en el índice se explicó por los aumentos en servicios vinculados a vivienda y energía.

📊 Regulados y núcleo, por encima del promedio

Al analizar la inflación por categorías, los precios regulados fueron los que encabezaron los incrementos con 4,3%.

Detrás se ubicó el IPC núcleo, que registró 3,1%, mientras que los productos estacionales mostraron una baja del 1,3% durante el mes.

El dato final estuvo muy cerca de las estimaciones privadas. Consultoras económicas habían proyectado valores similares:

- Analytica: 2,8%

- Eco Go y C&T: alrededor de 2,9%

🌎 Diferencias entre regiones del país

El informe también mostró distintas dinámicas según la región.

📍 El Noroeste argentino registró la inflación más alta del mes, con una suba del 3,5%.

En cambio, el Gran Buenos Aires tuvo el menor incremento, con 2,6%, mientras que el resto de las regiones se ubicó muy cerca del promedio nacional.

📉 Inflación acumulada y expectativas

Con el dato de febrero, la inflación acumulada en los últimos doce meses llegó al 33,1%.

El indicador será seguido de cerca por el Gobierno nacional, que mantiene como uno de sus principales objetivos la reducción sostenida de la inflación dentro de su programa económico basado en el ajuste fiscal y la reducción del gasto público.

Desde el Ejecutivo aseguran que la inflación podría retomar una tendencia descendente después del primer trimestre, aunque analistas privados advierten que las subas en precios regulados y alimentos podrían seguir generando presión en los próximos meses.

Por Móvil Quique con información de Cadena 3

Economía

📊 El INDEC dará a conocer la inflación de febrero: estiman que rondará el 3%

El Instituto Nacional de Estadística y Censos (INDEC) difundirá este jueves el Índice de Precios al Consumidor (IPC) correspondiente a febrero, un dato clave para medir la evolución de la inflación en Argentina.

Según estimaciones privadas, la suba de precios del segundo mes del año se habría mantenido cerca del 3%, en línea con el 2,9% registrado en enero, lo que indicaría que el ritmo inflacionario continúa en niveles elevados.

📉 Qué anticipan las consultoras

De acuerdo al Relevamiento de Expectativas de Mercado (REM) elaborado por el Banco Central con estimaciones de analistas privados, la inflación de febrero se ubicaría en torno al 2,7%. Además, proyectan que la inflación acumulada a lo largo de 2026 podría cerrar cerca del 26,1%.

En la misma línea, la inflación de los trabajadores, medida por la Universidad Metropolitana para la Educación y el Trabajo (UMET), también se ubicó en 2,7% en febrero, acumulando 5,5% en los primeros dos meses del año y una variación interanual del 31,1%.

🛒 Los rubros que más aumentaron

Un informe de la consultora Equilibra indicó que la inflación de febrero habría sido del 2,9%, destacando subas importantes en varios sectores:

- Vivienda, agua, electricidad y combustibles: 6,3%

- Alimentos y bebidas no alcohólicas: 3,5%

- Restaurantes y hoteles: 3,4%

- Comunicación: 3,3%

El economista Gonzalo Carrera explicó que el comportamiento de los precios responde a cambios en los costos relativos de los últimos años. Mientras algunos bienes como la ropa o los productos durables tienden a abaratarse, otros gastos clave para los hogares como tarifas, carnes, alquileres y restaurantes continúan encareciéndose, aumentando su peso en el presupuesto familiar.

🥩 El impacto de los alimentos

Desde EcoGo Consultores señalaron que alimentos y bebidas registraron una suba cercana al 2,9% en febrero, impulsada principalmente por:

- Carne: 5,2%

- Aceites: 6,8%

- Verduras: 3,2%

Estos incrementos, indicaron, compensaron las bajas registradas en otros productos como algunas frutas.

📈 Proyecciones y dinámica de precios

Por su parte, la Fundación Libertad y Progreso estimó que la inflación mensual podría cerrar en 2,8%, con una variación interanual cercana al 32,7%.

El informe destacó que febrero mostró un comportamiento irregular, con fuertes subas en la primera y última semana del mes, aunque con cierta moderación en las semanas intermedias. También señalaron que la caída del dólar financiero cercana al 3% durante el mes ayudó a contener parcialmente los precios.

El dato oficial del INDEC confirmará en las próximas horas si la inflación logra mantenerse por debajo del 3% o si vuelve a mostrar presión al alza.

Por Móvil Quique con información de Cadena 3

Economía

💸 ¿Cuánto hay que ganar para ser de clase media en Argentina? El nuevo ingreso mínimo sorprende

El costo de vida en la Ciudad de Buenos Aires sigue en aumento y los números oficiales muestran un dato que llama la atención: una familia tipo necesita al menos $2.269.216 por mes para ser considerada de clase media.

Así lo reveló el último informe de la Dirección General de Estadística y Censos de la Ciudad, que analiza los ingresos necesarios para cada estrato social.

📊 Los ingresos que definen cada nivel social

El estudio toma como referencia un hogar compuesto por dos adultos de 35 años y dos hijos de 9 y 6 años, propietarios de su vivienda y sin empleados domésticos.

Según los datos de febrero de 2026, los ingresos mensuales se dividen de la siguiente manera:

- Indigencia: hasta $791.579

- Pobreza: hasta $1.440.147

- Sector medio frágil: entre $1.440.147 y $2.269.216

- Clase media: entre $2.269.216 y $7.261.490

- Sectores acomodados: más de $7.261.490

Esto significa que una familia necesita más de $2,2 millones por mes para no quedar fuera de la clase media en la capital del país.

⚠️ El “sector medio frágil”, cada vez más grande

El informe también advierte sobre el crecimiento del llamado “sector medio frágil”, que incluye a los hogares que logran cubrir la canasta básica total, pero con ingresos muy ajustados.

En este grupo están las familias que superan la línea de pobreza pero no alcanzan un margen de seguridad económica, por lo que cualquier aumento de precios o caída de ingresos puede hacerlas retroceder socialmente.

Para salir de esa zona vulnerable, un hogar debe superar los $1.815.373 mensuales.

📈 El impacto de la inflación

El estudio refleja cómo la inflación continúa modificando los ingresos necesarios para sostener el nivel de vida.

El aumento en alimentos, transporte, servicios y educación impulsó la suba de las canastas básicas en los últimos meses, elevando así los umbrales de ingresos para cada nivel socioeconómico.

Actualmente, la franja de clase media en la Ciudad de Buenos Aires abarca un rango muy amplio, que va desde $2,2 millones hasta más de $7,2 millones mensuales.

Este sistema de medición se actualiza todos los meses y permite analizar la situación social y económica de los hogares en uno de los distritos con mayor costo de vida del país.

Por Móvil Quique con información de iProfesional

-

Policialeshace 2 días

Policialeshace 2 días🚨 Sunchales: PDI detuvo a cuatro personas por amenazas y hurto

-

Regionalhace 2 días

Regionalhace 2 días🚨 Fuerte siniestro vial entre un camión y una pick-up: ruta cortada en la región

-

Socialhace 2 días

Socialhace 2 días🧠 Tiene 12 años, es de Rosario y ya obtuvo un título universitario: la sorprendente historia de Lara

-

Regionalhace 2 días

Regionalhace 2 días⚠️ Compró una paleta de pádel por Instagram y terminó estafado por $275 mil