Economía

El presidente del Banco Central dijo que el Gobierno Nacional ahora quiere quemar billetes para destruirlos más rápido

Santiago Bausili dijo que no están pudiendo destruir cantidades suficientes con métodos tradicionales.

Santiago Bausili, presidente del Banco Central, adelantó este viernes que el Gobierno está evaluando poner una nueva práctica: la quema de billetes, con el objetivo de destruir papel moneda viejo y sin vida útil. Bausili incluso adelantó que ya se están asesorando con funcionarios de Brasil para concretar la nueva modalidad.

«Los billetes tiene una vida útil. Después de que pasan por una equis cantidad de manos, no se hacen legibles por el cajero automático, cuando los vas a depositar no entran y tenés que hacer la cola», describió las consecuencias del paso del tiempo en los papeles.

Explicó que existen diferentes categorías de billetes, en parte dependiendo de su denominación, y cuando no sirven más «hay que destruirlos».

«Vos me traés uno viejo, yo te doy uno nuevo», graficó el recambio de papeles circulantes en el mercado.

Hubo un factor clave: la introducción de billetes de 10 mil y 20 mil pesos, una novedad que lanzó el Gobierno de Milei con la justificación de que, por la alta inflación, los argentinos tenían que salir a hacer compras con grandes pilones de billetes.

«Eso te baja mucho el volumen de circulación y te hace difícil la administración», añadió Bausili, en el programa «Las Tres Anclas», del que participó el ministro Luis Caputo y que conducen integrantes del equipo económico.

La posibilidad de quemar los billetes fue comentada, como chiste, por uno de los panelistas. El presidente del Banco Central causó sorpresa con su respuesta: «En serio, estamos trabajando en la posibilidad de quemarlos».

«No tenemos la posibilidad de destruir los billetes suficientes», explicó Bausili. Agregó que «hace poco» estuvo hablando con «colegas» de Brasil, porque ellos ya tienen «un mecanismo de quema». Y acotó: «Vamos a aprender».

Y remató con un comentario jocoso: «Les pasamos la inflación al horno».

Dos pedidos de peso para todo el mundo

El Gobierno de Milei viene insistiendo con la idea de que el peso gane poder. En ese sentido, Bausili dijo en la misma nota de este viernes que el blue cotiza por debajo del oficial «porque no hay pesos».

«La gente no necesita ir corriendo al banco, traer el efectivo e ir a cambiar dólares a la cueva. Las cuevas se están quedando por los pesos. Es un cambio de comportamiento», expresó el presidente del Banco Central.

Sobre la posibilidad de «exportar» pesos, habló de dos casos concretos en los que inversores consultaron al Gobierno.

«Un inversor de un fondo, que sabe mucho de macro y siempre fue negativo con la Argentina, hace poco dijo ’Hay países que debieran pensar en el peso como una moneda de reserva de valor’», comenzó Bausili.

«Es el segundo caso», continuó. «Hubo uno que nos planteó seriamente la posibilidad de hacer un stablecoin con el peso, con el mismo objetivo, con la posición de que en el mediano plazo el peso sea usado como moneda de comercio, por lo menos en la región».

Las stablecoins son criptomonedas con valor estable, que suelen ir atadas a monedas fiat como el dólar o el euro. DAI, USDT (Tether), USDC (Coinbase) y BUSD (Binance) son las más utilizadas.

Fuente: Clarín

Economía

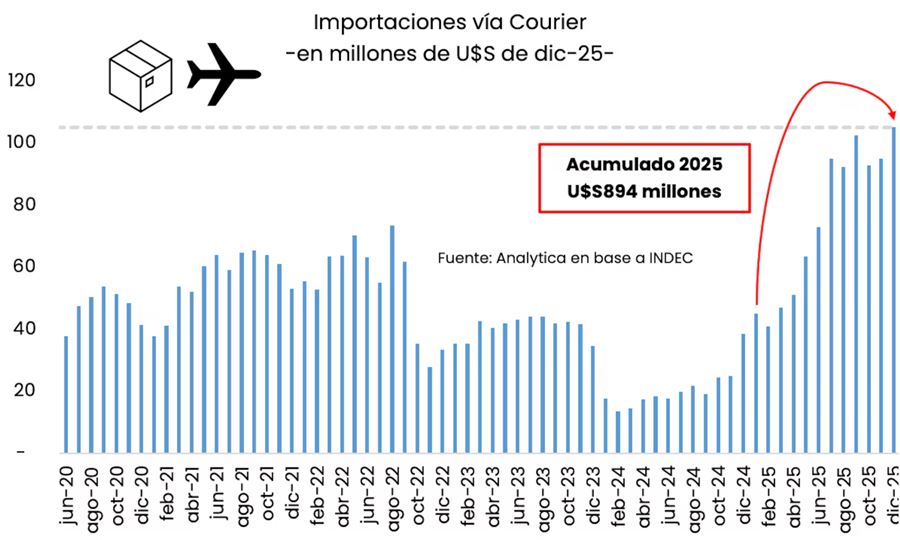

📦 Compras en el exterior: el servicio puerta a puerta se disparó casi 275% durante 2025

El uso del servicio puerta a puerta para compras en el exterior alcanzó cifras récord en 2025, marcando un crecimiento histórico del 274% respecto del año anterior, según estimaciones de la consultora Analytica.

💰 En total, las importaciones vía courier sumaron US$894 millones, mientras que diciembre cerró con un nuevo máximo de US$105 millones, impulsadas por compras navideñas y aguinaldos, explicaron desde la firma.

📈 Durante el último semestre del año, las importaciones se mantuvieron en torno a US$100 millones mensuales, consolidando la tendencia de crecimiento sostenido de este tipo de compras.

✅ Claves para usar el servicio puerta a puerta sin problemas

- Peso máximo por envío: 50 kg (aplica tanto a paquetes “puerta a puerta” como a “pequeños envíos”).

- Valor máximo: US$3.000 por paquete.

- Cantidad de envíos: no hay límite por courier; para pequeños envíos, hasta 3 unidades y 5 envíos al año por persona.

- Aranceles: hasta US$400 están exentos de derechos de importación y tasa de estadística. El IVA sí debe abonarse.

- Registro en web: no es necesario para courier; solo aplica si el envío llega por Correo Argentino.

❌ Productos que no se pueden importar

Para evitar problemas legales, la Autoridad de Recaudación y Control Aduanero advierte que no se pueden ingresar al país:

- Mercadería con fines comerciales o industriales.

- Armas de fuego sin autorización de la ANMaC.

- Explosivos, inflamables y estupefacientes.

- Material arqueológico o cultural.

- Electrodomésticos de línea blanca (cocinas, hornos, lavavajillas, estufas, aires acondicionados), aunque pequeños electrodomésticos sí están permitidos.

El crecimiento del servicio refleja el auge de las compras internacionales y la búsqueda de productos que no siempre se encuentran en el país, consolidando al puerta a puerta como una herramienta cada vez más popular para los consumidores argentinos.

Por Móvil Quique con información de TN

Economía

💰📈 Suben las tasas de los plazos fijos: varios bancos ya pagan más del 30% anual y se recalienta el ranking

El escenario financiero argentino volvió a moverse y trajo una buena noticia para los ahorristas. En los últimos días, los bancos comenzaron a subir las tasas de los plazos fijos, impulsados por las señales que dio el Tesoro Nacional en sus recientes licitaciones.

El escenario financiero argentino volvió a moverse y trajo una buena noticia para los ahorristas. En los últimos días, los bancos comenzaron a subir las tasas de los plazos fijos, impulsados por las señales que dio el Tesoro Nacional en sus recientes licitaciones.

Luego de un período de relativa calma, las entidades financieras buscan captar pesos y retener liquidez, evitando que los depósitos se vuelquen a otros instrumentos o al dólar. El resultado: una competencia feroz entre bancos y rendimientos que vuelven a ser atractivos.

⚠️ Atención ahorristas: mirar el ranking es clave

Desde que ya no existe una tasa mínima obligatoria del Banco Central, cada banco fija libremente su rendimiento. Esto generó una dispersión de más de 10 puntos porcentuales entre las entidades que más y menos pagan.

👉 Por eso, antes de renovar un plazo fijo a 30 días, revisar el ranking actualizado puede marcar una gran diferencia en la ganancia final.

🏦🔥 Plazo fijo: los bancos que ya superan el 30% de TNA

Con la última actualización de pizarras, varias entidades rompieron el piso del 30% anual, posicionándose como las más agresivas del mercado:

🥇 Banco Voii: 31,5% TNA

🥈 Crédito Regional Compañía Financiera: 31% TNA

🔝 Con 30% TNA exacto:

- Banco Meridian

- Banco CMF

- Banco Bica

- Banco Mariva

Un escalón más abajo, pero todavía competitivos:

- Banco de la Provincia de Córdoba: 29%

- Reba (banco digital): 29%

🏛️ Bancos grandes: ¿cómo están pagando?

Entre las entidades con mayor presencia física:

- Banco Macro: 27,5%

- Banco del Sol, Banco Hipotecario y Banco de Corrientes: 26,5%

Mientras tanto, los bancos tradicionales mantienen tasas más bajas:

- Banco Nación: 26%

- Banco Credicoop y Banco Provincia: 25%

- ICBC: 23,5%

- BBVA: 23%

- Banco Galicia: 22%

- Banco Santander: 21%

- Banco Ciudad: 20,5% (cierra el ranking)

📌 El dato clave: las entidades chicas y digitales son las que más están empujando las tasas, buscando atraer nuevos depositantes.

Por Móvil Quique con información de iProfesional

Economía

🚗🔥 Invasión china en la Argentina: llegaron casi 6.000 autos 0km y con solo u$s500 ya podés reservar uno

La apertura de importaciones, la eliminación del arancel extrazona en determinados modelos y una mayor oferta de financiación están provocando un sacudón histórico en el mercado automotor argentino.

La apertura de importaciones, la eliminación del arancel extrazona en determinados modelos y una mayor oferta de financiación están provocando un sacudón histórico en el mercado automotor argentino.

En el último año, el sector cambió por completo: más autos, más marcas y precios que empiezan a estabilizarse. En este nuevo escenario, las automotrices de origen chino fueron las grandes protagonistas, con más de 10 nuevas marcas desembarcando en el país durante 2025.

🚢 El golpe de efecto que nadie esperaba

La verdadera revolución llegó hace apenas unos días cuando BYD, una de las marcas más poderosas del mundo en movilidad eléctrica e híbrida, trajo sus vehículos en un barco propio por primera vez a la Argentina.

👉 El buque arribó al puerto de Zárate con casi 6.000 autos 0km a bordo, marcando un antes y un después en la logística del sector.

La empresa cuenta con 8 embarcaciones de gran porte, capaces de transportar más de 65.000 unidades, y una de ellas ya pisa suelo argentino.

🔥 Preventa abierta: reservás con solo u$s500

Entre las unidades descargadas hay modelos que ya se comercializan en el país y un nuevo SUV híbrido que será lanzado oficialmente el 28 de febrero, pero que ya puede reservarse con un anticipo de u$s500.

💥 Sí, leíste bien: con solo 500 dólares ya asegurás tu próximo 0km.

💰 ¿Cuánto cuestan los autos BYD en Argentina?

Actualmente, BYD ofrece tres modelos en el mercado local y confirmó la preventa de un cuarto, que se suma a la gama en las próximas semanas.

Además, la marca ya anticipó que próximamente llegarán las camionetas Shark, una pickup mediana que promete competir de lleno con las líderes del segmento.

🔍 Más modelos, más tecnología y precios que empiezan a romper el mercado.

💰 Informe de Precios – Modelos BYD en Argentina 🇦🇷

📍 Con la llegada de los autos al país, estos son los precios oficiales en dólares de los modelos disponibles hasta ahora:

🔹 BYD Dolphin Mini (eléctrico compacto)

• GL – u$s 22.990

• GS – u$s 23.990

🔹 BYD Yuan Pro (SUV 100% eléctrico)

• GL – u$s 29.990

• GS – u$s 30.990

🔹 BYD Song Pro DM-i (SUV híbrido enchufable)

• GL – u$s 34.990

• GS – u$s 36.990

💡 Estas cifras corresponden a los valores libres de impuestos locales y pueden variar según versiones, financiamiento o costos de patentamiento.

Por Móvil Quique con información de iProfesional

-

Policialeshace 1 día

Policialeshace 1 día🚨 Insólito hurto: se llevaron una pileta inflable desde una vivienda

-

Policialeshace 1 día

Policialeshace 1 día⚠️ Alerta por estafa virtual en Sunchales: se hicieron pasar por una tarjeta y vaciaron una cuenta

-

Policialeshace 1 día

Policialeshace 1 día🚨 Estafa digital: contactó un “soporte” falso y le vaciaron la cuenta en minutos

-

Paishace 1 día

Paishace 1 día🚨 Violento robo a familia en ruta: dejaron a dos niños solos y escaparon con su casa rodante