Economía

El viral del falso “corralito encubierto” generó una corrida y ahorristas sacaron u$s402 millones de los bancos

Surgió el fin de semana y provocó una corrida bancaria. En los bancos porteños hubo colas de ahorristas entre lunes y martes. La salida de depósitos se multiplicó por diez por la falsa noticia.

El Banco Central actualizó este jueves los datos de su informe monetario diario en el que se puede observar que entre lunes y martes salieron del sistema financiero unos 402 millones de dólares.

Esa enorme salida de dólares de las cajas de ahorros coincidió con una noticia falsa que se viralizó y que ahora las autoridades están investigando para poder encontrar a los responsables y enviarlos a la Justicia, según pudo saber este medio.

En el ítem de Depósito y Obligaciones de y con el sector privado en moneda extranjera indica que el viernes 26 de noviembre, el stock de dólares en billete había cerrado en los 15.809 millones de dólares.

El lunes 29, ese mismo stock bajó a 15.605 millones de dólares y el martes descendió a 15.407 millones de dólares. En la semana previa la salida de divisas del sistema financiero iba a un ritmo de 15 millones por día, pero en esas fechas el promedio fue de 201 millones diarios.

A lo largo de todo noviembre (aún con las elecciones legislativas en el medio y la tensión cambiaria consecuente) hasta el viernes 26 se había registrado una caída en los depósitos que promedió los 19,05 millones de dólares por día.

En tanto, durante octubre, se había registrado una baja en los depósitos en dólares del sector privado que estuvo en torno a los 12,1 millones de dólares por día. Y en septiembre, con las elecciones primarias de por medio, el descenso había sido de 3,13 millones de dólares por día.

A pesar de las presiones cambiarias y de la endeble situación de las reservas del Banco Central, los depósitos en dólares vienen con una situación de estabilidad desde que se inició el año. El 31 de diciembre de 2020 había 15.935 millones de dólares en los bancos y al 30 de noviembre de 2021, el stock era de 15.407 millones.

El viral falso

El sábado 27 a la noche había comenzado a circular en el sistema de mensajería instantánea Whatsapp una falsa circular del Banco Central dirigida a los bancos que tenía el presunto interés de generar una corrida cambiaria y bancaria.

El mensaje que se marcaba en los grupos como “reenviado muchas veces” decía: “Recibido hace unos minutos, lo comparto: Es de suma importancia comunicarles que se oficializó, mediante el Comunicado “A7405 y A7407″, ambos del Banco Central de la República Argentina (BCRA) que, con vigencia a partir del día 01/12/2021 (miércoles). Los bancos y/o entidades financieras enmarcadas dentro del circuito financiero argentino, no podrán tener en sus reservas divisas extranjeras. Toda posición financiera o equivalente en dólares, deberá ser liquidada y remitida a las reservas del BCRA. En otras palabras, un CORRALITO ENCUBIERTO. Por lo que le recomendamos a aquellos que posean dólares en cuentas bancarias, que el día lunes y martes de esta semana entrante, saquen turno y/o se apersonen a su banco para retirar esos saldos”.

Eso fue desmentido recién el martes a la mañana por el Banco Central con un comunicado de prensa. La autoridad monetaria avisó que las decisiones que tomó la semana pasada referidas a la posición de cambio de las entidades financieras no tienen ningún efecto sobre los depósitos en dólares en el sistema ni con los activos que los respaldan.

“Los bancos deben tener una posición de cambio neutra, justamente los depósitos al ser un pasivo para las entidades deben contar con respaldo en inversiones en esa moneda. Todos los depósitos en moneda extranjera cuentan con activos en la misma moneda que los respaldan”, dijo el Banco Central.

Y agregó que, adicionalmente, existe una normativa específica con más de 20 años de vigencia que exige particularmente que los depósitos en dólares estén respaldados con activos en dólares. Las entidades financieras, además, cuentan con una liquidez récord en dólares y en pesos.

Liquidez y solvencia bancaria

La liquidez del sistema financiero en la actualidad es amplia. Se ubicó en 68,8% de los depósitos totales a nivel agregado en septiembre, último dato disponible en el Informe sobre Bancos que realiza mensualmente la autoridad monetaria.

Los bancos tienen una liquidez del 65% para las partidas en pesos y 86,3% para el segmento en moneda extranjera. Hubo una mejora en el último año, dado que en septiembre de 2020 estas ratios se ubicaban en el 61% para los depósitos en pesos y en el 84,3% para los nominados en dólares.

Si bien hoy hay la mitad de los dólares que había antes de la corrida de agosto de 2019, la situación de liquidez de las entidades financieras es sustancialmente mejor que en aquel momento.

En julio de 2019, último dato antes de la corrida cambiaria y del inicio de un vertiginoso descenso de los depósitos en dólares, la liquidez del sistema financiero era del 62,5% para las partidas en pesos y 58,1% para partidas en moneda extranjera. La liquidez del sistema financiero en moneda extranjera mejoró 48,5% en los últimos veintiocho meses.

Fuente: Vía País

Economía

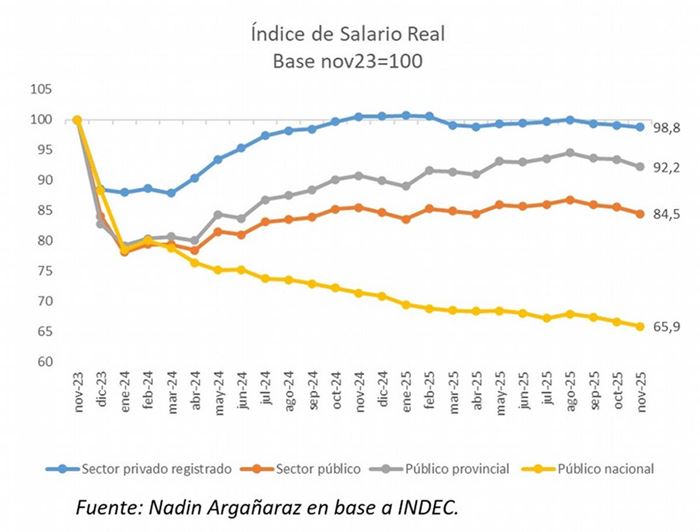

📉 Golpe al bolsillo: los salarios vuelven a perder contra la inflación y cae el consumo

Los salarios registrados volvieron a quedar por debajo de la inflación, según los últimos informes del INDEC, y el impacto ya se siente con fuerza en la economía real. La debilidad del poder adquisitivo no solo afecta a los trabajadores, sino que también frena el consumo interno y profundiza la crisis en la industria manufacturera.

En un escenario marcado por el ajuste fiscal y la apertura económica impulsada por el gobierno de Javier Milei, la industria aparece como uno de los sectores más golpeados, tanto en niveles de producción como en empleo.

🏭 Menos consumo, menos producción

De acuerdo con la Encuesta de Tendencias de Negocios de la Industria Manufacturera, el 52% de los empresarios señaló que el principal límite para producir más es la insuficiencia de la demanda interna. Muy lejos quedó la competencia de productos importados, mencionada apenas por el 11%.

📌 El dato es contundente: el problema central no es solo el comercio exterior, sino la falta de consumo dentro del mercado interno.

💰 Salarios que no alcanzan

El Índice de Salarios del INDEC, con datos a noviembre de 2025, confirma la pérdida de poder adquisitivo:

- 📊 La inflación interanual fue del 31,4%

- 🏛️ Los salarios públicos provinciales crecieron apenas 1,6% en términos reales

- 🇦🇷 Los salarios públicos nacionales cayeron 7,7%

- 🏢 Los trabajadores privados registrados perdieron 1,7%

Si se observa el período enero–noviembre de 2025, los números parecen algo mejores, pero el alivio es parcial:

- Públicos nacionales y provinciales: +4,4% real

- Privados registrados: +5,5% real

⏳ El deterioro en perspectiva

El economista Nadin Argañaraz comparó la situación actual con noviembre de 2023, previo a la asunción de Milei, y el resultado es preocupante:

- 👷♂️ Salarios privados registrados: –1,2% real

- 🏛️ Salarios públicos: –15,5% real

- Nacionales: –34%

- Provinciales: –7,8%

🗣️ “En febrero de 2024, el salario público sufrió una caída del 20% real respecto de noviembre de 2023”, explicó Argañaraz.

Además, la reducción de unos 60.000 puestos en el sector público nacional profundizó la caída de la masa salarial.

🔮 Un 2026 lleno de dudas

Las perspectivas no son alentadoras. Según Argañaraz, es poco probable que haya aumentos salariales significativos en 2026, debido al escaso margen fiscal.

📉 Con salarios debilitados y consumo en retroceso, la demanda interna seguirá bajo presión, complicando cualquier recuperación de la industria.

👉 Un desafío clave para el gobierno nacional: sostener el ajuste sin seguir enfriando la economía.

Por Móvil Quique con información de Cadena 3

Economía

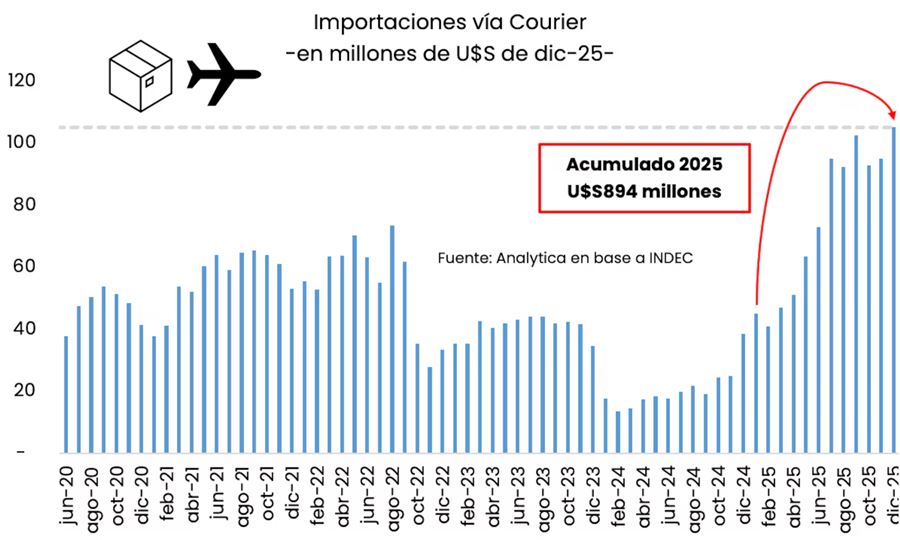

📦 Compras en el exterior: el servicio puerta a puerta se disparó casi 275% durante 2025

El uso del servicio puerta a puerta para compras en el exterior alcanzó cifras récord en 2025, marcando un crecimiento histórico del 274% respecto del año anterior, según estimaciones de la consultora Analytica.

💰 En total, las importaciones vía courier sumaron US$894 millones, mientras que diciembre cerró con un nuevo máximo de US$105 millones, impulsadas por compras navideñas y aguinaldos, explicaron desde la firma.

📈 Durante el último semestre del año, las importaciones se mantuvieron en torno a US$100 millones mensuales, consolidando la tendencia de crecimiento sostenido de este tipo de compras.

✅ Claves para usar el servicio puerta a puerta sin problemas

- Peso máximo por envío: 50 kg (aplica tanto a paquetes “puerta a puerta” como a “pequeños envíos”).

- Valor máximo: US$3.000 por paquete.

- Cantidad de envíos: no hay límite por courier; para pequeños envíos, hasta 3 unidades y 5 envíos al año por persona.

- Aranceles: hasta US$400 están exentos de derechos de importación y tasa de estadística. El IVA sí debe abonarse.

- Registro en web: no es necesario para courier; solo aplica si el envío llega por Correo Argentino.

❌ Productos que no se pueden importar

Para evitar problemas legales, la Autoridad de Recaudación y Control Aduanero advierte que no se pueden ingresar al país:

- Mercadería con fines comerciales o industriales.

- Armas de fuego sin autorización de la ANMaC.

- Explosivos, inflamables y estupefacientes.

- Material arqueológico o cultural.

- Electrodomésticos de línea blanca (cocinas, hornos, lavavajillas, estufas, aires acondicionados), aunque pequeños electrodomésticos sí están permitidos.

El crecimiento del servicio refleja el auge de las compras internacionales y la búsqueda de productos que no siempre se encuentran en el país, consolidando al puerta a puerta como una herramienta cada vez más popular para los consumidores argentinos.

Por Móvil Quique con información de TN

Economía

💰📈 Suben las tasas de los plazos fijos: varios bancos ya pagan más del 30% anual y se recalienta el ranking

El escenario financiero argentino volvió a moverse y trajo una buena noticia para los ahorristas. En los últimos días, los bancos comenzaron a subir las tasas de los plazos fijos, impulsados por las señales que dio el Tesoro Nacional en sus recientes licitaciones.

El escenario financiero argentino volvió a moverse y trajo una buena noticia para los ahorristas. En los últimos días, los bancos comenzaron a subir las tasas de los plazos fijos, impulsados por las señales que dio el Tesoro Nacional en sus recientes licitaciones.

Luego de un período de relativa calma, las entidades financieras buscan captar pesos y retener liquidez, evitando que los depósitos se vuelquen a otros instrumentos o al dólar. El resultado: una competencia feroz entre bancos y rendimientos que vuelven a ser atractivos.

⚠️ Atención ahorristas: mirar el ranking es clave

Desde que ya no existe una tasa mínima obligatoria del Banco Central, cada banco fija libremente su rendimiento. Esto generó una dispersión de más de 10 puntos porcentuales entre las entidades que más y menos pagan.

👉 Por eso, antes de renovar un plazo fijo a 30 días, revisar el ranking actualizado puede marcar una gran diferencia en la ganancia final.

🏦🔥 Plazo fijo: los bancos que ya superan el 30% de TNA

Con la última actualización de pizarras, varias entidades rompieron el piso del 30% anual, posicionándose como las más agresivas del mercado:

🥇 Banco Voii: 31,5% TNA

🥈 Crédito Regional Compañía Financiera: 31% TNA

🔝 Con 30% TNA exacto:

- Banco Meridian

- Banco CMF

- Banco Bica

- Banco Mariva

Un escalón más abajo, pero todavía competitivos:

- Banco de la Provincia de Córdoba: 29%

- Reba (banco digital): 29%

🏛️ Bancos grandes: ¿cómo están pagando?

Entre las entidades con mayor presencia física:

- Banco Macro: 27,5%

- Banco del Sol, Banco Hipotecario y Banco de Corrientes: 26,5%

Mientras tanto, los bancos tradicionales mantienen tasas más bajas:

- Banco Nación: 26%

- Banco Credicoop y Banco Provincia: 25%

- ICBC: 23,5%

- BBVA: 23%

- Banco Galicia: 22%

- Banco Santander: 21%

- Banco Ciudad: 20,5% (cierra el ranking)

📌 El dato clave: las entidades chicas y digitales son las que más están empujando las tasas, buscando atraer nuevos depositantes.

Por Móvil Quique con información de iProfesional

-

Policialeshace 2 días

Policialeshace 2 días🚨 Robo en “Lo de Chani”: delincuentes ingresaron a un comercio gastronómico de Sunchales

-

Policialeshace 2 días

Policialeshace 2 días🚨 Impactante choque en zona rural de Sunchales: un auto y una camioneta involucrados

-

Politicahace 2 días

Politicahace 2 días🟢 Calvo visitó el Centro de Jubilados de Sunchales y entregó aportes a instituciones locales

-

Policialeshace 18 horas

Policialeshace 18 horas🚨 Sunchales: delincuente roba cartera con dinero en efectivo en estación de servicio 💸🚲