Economía

Plazo fijo tradicional vs Plazo fijo UVA: cuáles son las perspectivas para el segundo semestre

Los especialistas advierten que, en el corto plazo, es factible que la tasa de interés le siga ganando a la inflación pero dudan que esta tendencia se mantenga por un período más prolongado.

Durante los últimos meses tanto el Ministerio de Economía como el Banco Central (BCRA) fueron aumentando paulatinamente el rendimiento de las inversiones en pesos, en línea con el objetivo de incrementar la participación del ahorro en moneda local sobre el financiamiento total de empresas y familias. Los especialistas advierten que, en el corto plazo, es factible que la tasa de interés le siga ganando a la inflación pero dudan que esta tendencia se mantenga por un período más prolongado.

La tasa de interés de los plazos fijos tradicionales trepó cerca de 12 de puntos desde mediados de abril. El 29 de mayo, la autoridad monetaria fijó una tasa mínima equivalente al 79% del rendimiento de Leliqs, lo cual equivale a un interés nominal anual del 30,02%. Todas las principales entidades financieras del país actualmente están ofreciendo ese retorno.

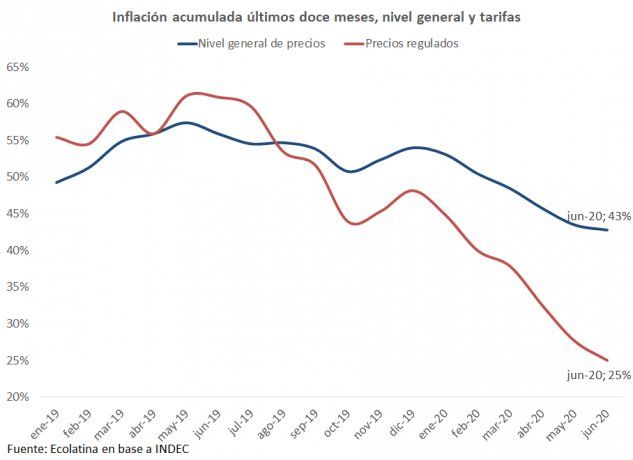

Esto representa una tasa efectiva mensual del 2,5%, una cifra que se ubicó por encima de la inflación de mayo (1,5%) y de junio (2,2%). De esta manera, en los últimos dos meses la tasa de interés real fue positiva, lo cual le dio un mayor atractivo a las inversiones en pesos.

Paralelamente, los ahorristas pueden optar por dejar su dinero en plazos fijos UVA, que ajustan por inflación más un retorno adicional. Para aquellos depósitos de 90 días, este adicional es del 1% y existe la alternativa de cancelar el plazo a partir de los 30 días, aunque en este caso la tasa mínima obtenida pasa a ser del 26,6% de acuerdo con los dispuesto por el BCRA.

El analista financiero Christian Buteler aclaró que el UVA da la posibilidad de conocer el rendimiento un mes antes: “Por ejemplo, con el dato de inflación de junio, vos ya sabés cuánto va rendir entre el 16 de julio y el 15 de agosto”. En ese sentido, aseguró que, si se toma la inflación del mes pasado “te conviene este mes, por lo menos, seguir invirtiendo en un plazo tradicional”.

El analista sostuvo que la inflación se va acelerar en algún momento cuando cedan los efectos del Aislamiento Social Preventivo y Obligatorio (ASPO) pero que, incluso cuando eso suceda, “habrá que ver cuál es la decisión que el BCRA toma respecto a la tasa”.

De manera similar, Mariano Otálora, autor del libro “¿Qué hacemos con los pesos?”, también piensa que los precios van a trepar con más ímpetu en el futuro, aunque advirtió que el Gobierno “tiene un montón de mecanismos para demorar esa aceleración”.

“Yo creo que el Gobierno va a pisar el dólar para que funcione como ancla inflacionaria. Esto puede durar 3 o 6 meses, pero va buscar que el efecto inflacionario repercuta más el año que viene”, aseveró el director de la Escuela Argentina de Finanzas Personales. Con esa lógica, es factible que los plazos fijos tradicionales continúen teniendo cierto atractivo, por lo menos hasta diciembre.

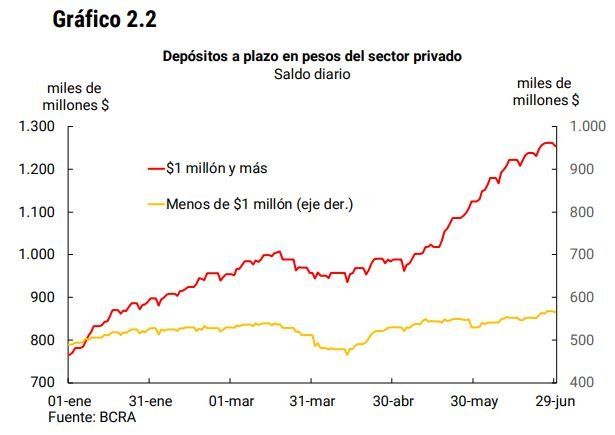

Los mayores incentivos hacia las inversiones en moneda doméstica se reflejaron en un crecimiento semestral, en términos nominales, del 55% en el stock de plazos fijos. En el segmento UVA se observó un salto del 100% respecto a diciembre de 2019, explicado por el comportamiento observado en los primeros meses. Sin embargo, durante las últimas semanas fueron ganando terreno los plazos tradicionales a raíz de la baja inflación registrada en el marco del aislamiento.

De acuerdo con los datos del BCRA, en junio los depósitos en plazos fijos tradicionales por parte de privados crecieron en $192.586 millones, un 12,6% respecto a mayo, totalizando un stock en torno a los $1,79 billones. Por el contrario, los depósitos en UVA mostraron un descenso mensual del 7,8%.

A pesar del rendimiento positivo, Buteler advirtió que realizar un depósito a plazo a 3 o 6 meses es una operación que conlleva un riesgo importante debido a la volatilidad cambiaria que puede llegar a sufrir, fundamentalmente en este contexto de incertidumbre y crisis económica.

La evolución del dólar es la principal variable para analizar la conveniencia de invertir en moneda doméstica. Si bien hay muchas restricciones para el acceso al mercado cambiario y el tipo de cambio oficial está controlado por la autoridad monetaria, un salto en la brecha entre este y los tipos de cambio alternativos alimenta las expectativas de devaluación. En junio, el dólar CCL retrocedió más de 8% pero en lo que va de julio ya creció un 13%, contra una suba de 1,6% en el minorista y de 1,2% en el mayorista.

Por lo tanto, el apetito por los instrumentos en pesos dependerá fundamentalmente de los resultados que tenga el Gobierno a la hora de controlar esta variable. A priori, un acuerdo exitoso en la reestructuración de la deuda externa ayudaría a calmar las expectativas de devaluación. Ello también contribuiría a controlar la inflación y facilitaría la permanencia de tasas de interés positivas.

Fuente: Ámbito

Economía

🎄📈 Navidad con leve repunte: las ventas subieron 1,3%, pero el consumo siguió siendo austero

Las ventas navideñas en los comercios minoristas pymes registraron una suba del 1,3% interanual a precios constantes, mostrando un leve repunte frente al año pasado, aunque en un contexto marcado por prudencia en el gasto y fuerte dependencia del crédito.

Según el relevamiento, la Navidad 2025 se caracterizó por una alta implementación de acciones comerciales, que alcanzó al 89,3% de los locales, con promociones, descuentos y planes de financiación como principales estrategias para sostener el consumo.

🛒 Más previsibilidad, pero bolsillos ajustados

Pese a una mayor estabilidad de precios, el consumo estuvo enfocado en:

- 💸 Productos económicos

- 🏷️ Ofertas puntuales

- 💳 Financiación extendida

El nivel de endeudamiento de los hogares y la pérdida del poder adquisitivo condicionaron las decisiones de compra, aunque en algunas provincias el impacto de bonos locales ayudó a amortiguar la caída de ingresos.

📊 Cómo evaluaron las ventas los comerciantes

- 32,7% dijo que las ventas fueron mejor o mucho mejor de lo esperado

- 45,9% consideró que fueron acordes a lo previsto

- 21,4% señaló que fueron peor o mucho peor

💰 Ticket promedio y rubros destacados

El ticket promedio nacional se ubicó en $36.266.

📌 Los extremos por rubro:

- 👞 Calzado y marroquinería: $60.041 (el más alto)

- 📚 Librerías: $34.484 (el más bajo)

📉 Impacto en el balance mensual

Consultados sobre el peso de la Navidad en el desempeño del mes:

- 40,9% afirmó que sumó, pero no cambió el panorama

- 31,1% indicó un impacto moderado

- 21,9% sostuvo que fue clave para impulsar las ventas

- 6,1% dijo que no tuvo impacto

👉 En síntesis, hubo una mejora leve, sostenida más por promociones y financiamiento que por una recuperación real del consumo.

Por Móvil Quique con información de Sin Mordaza

Economía

💳💼 Viajar sin sorpresas: cómo pagar en el exterior y evitar que tus vacaciones cuesten hasta un 30% más

Antes de cerrar la valija y salir rumbo a las vacaciones soñadas, hay una pregunta clave que muchos argentinos se hacen: ¿cómo conviene pagar los gastos fuera del país sin perder plata en el intento? 🌍✈️

Según un estudio de Youniversal, el 63% de los argentinos planea tomarse vacaciones en los próximos 12 meses, con una fuerte preferencia por destinos de playa como Brasil, la costa argentina y el Caribe. Pero atención: elegir mal el medio de pago puede encarecer el viaje hasta un 30%.

💸 El error más común que encarece el viaje

Al pagar consumos en dólares con tarjeta de crédito, se aplica una percepción impositiva que eleva el valor del dólar a casi $1900, muy por encima del dólar oficial o MEP.

👉 Resultado: el mismo gasto termina siendo mucho más caro.

✅ Las opciones más convenientes para pagar en el exterior

Para evitar ese sobrecosto, los especialistas recomiendan:

- Tarjeta de débito asociada a una caja de ahorro en dólares

- Billeteras virtuales aceptadas en el destino y precargadas con dólares o pesos

📱 Ambas pueden usarse con tarjeta física o directamente desde el celular y permiten mejor control de gastos.

Usar tarjeta de crédito también es posible, pero con una condición clave:

⚠️ pagar los consumos en dólares antes del vencimiento del resumen, deteniendo el débito automático. Si no, el monto se pesifica al “dólar tarjeta” y no hay marcha atrás.

El efectivo, en cambio, es cada vez menos recomendable: menos seguro, poco práctico y cada vez menos aceptado en el mundo.

🇧🇷 Brasil y un protagonista indiscutido: PIX

Brasil vuelve a estar entre los destinos favoritos y ahí hay una estrella absoluta: PIX, el sistema de pagos instantáneos del Banco Central de Brasil.

📲 Permite pagar con QR o “llave PIX” y es rápido, seguro y con mejor tipo de cambio.

Hoy, varias fintech argentinas ya lo ofrecen: Belo, Prex, Cocos, Mercado Pago, Lemon, DolarApp, Global66, Astropay, entre otras.

🟢 Ventaja clave: en estos pagos no se aplica la percepción del 30%, incluso cuando se debita desde cuentas en pesos.

Además, los datos muestran que:

- El 90% de los argentinos paga con pesos usando estas apps

- En Brasil, el promedio es de 13 transacciones por persona

- El gasto medio ronda los 35 dólares por operación

🌎 ¿Dónde gastan los argentinos cuando viajan?

Un relevamiento revela que:

- 🇺🇸 Estados Unidos: tecnología y ropa deportiva (Apple, Nike, Adidas)

- 🇪🇺 Europa: grandes tiendas como Zara, Primark y El Corte Inglés

- 🏨 Plataformas más usadas: Airbnb, Amazon, Booking y Shein

📌 ¿Qué buscan los usuarios en estas apps?

Simplicidad, claridad en las comisiones y facilidad de uso desde el primer día.

Por Móvil Quique con información de La Nación

Economía

💸📊 Empate técnico entre salarios e inflación: leve mejora, pero el bolsillo aún no despega

Los salarios volvieron a ganarle por poco a la inflación, aunque la recuperación del poder adquisitivo sigue sin consolidarse. Así lo indicó un análisis de la Fundación Libertad y Progreso, tras conocerse los últimos datos oficiales del INDEC.

📈 En octubre, el Índice de Salarios subió 2,5%, mientras que la inflación fue del 2,2% mensual. Si bien el resultado es positivo, los especialistas hablan de un “empate técnico”, ya que la mejora todavía no alcanza para recuperar plenamente lo perdido durante la crisis.

🗣️ Qué dicen los economistas

El economista jefe de la fundación, Iván Cachanosky, explicó que el dato de octubre es alentador, pero advirtió:

“Habrá que ver si los salarios de noviembre logran avanzar a una velocidad que supere a la inflación, que fue del 2,5%”.

Además, remarcó que la recuperación salarial avanzó rápido, pero aún está levemente por debajo del último techo previo a la crisis desde el cambio de gobierno.

🔮 Expectativas para 2026

De cara al próximo año, Cachanosky señaló que el panorama podría mejorar si se mantiene la desaceleración inflacionaria:

“Creemos que podría bajar cerca del 1% mensual hacia agosto o septiembre, lo que permitiría que los salarios —especialmente del sector privado— se acerquen a niveles previos a la crisis”.

⚠️ Alerta por el empleo

El informe también puso el foco en el mercado laboral:

- Crece el empleo privado no registrado

- El empleo formal permanece estancado

En ese contexto, el economista sostuvo que una reforma laboral y un año sin elecciones podrían favorecer la formalización del empleo y una mejora más sólida de los salarios.

📌 Conclusión: hay señales positivas, pero el bolsillo todavía espera una recuperación firme.

Por Móvil Quique con información de NA

-

Policialeshace 13 horas

Policialeshace 13 horas🚔 Sunchales: fue sorprendido dentro de una vivienda y terminó aprehendido con elementos robados

-

Socialhace 14 horas

Socialhace 14 horas😱🏨 Creyó que su esposa lo engañaba, irrumpió en un hotel y lo que encontró lo dejó paralizado: el video es viral

-

Paishace 22 horas

Paishace 22 horas🚨 Escándalo en la AFA: imputan a “Chiqui” Tapia por una deuda millonaria con aportes jubilatorios

-

Horoscopohace 23 horas

Horoscopohace 23 horasHoróscopo de hoy sábado, 27 de diciembre de 2025