Economía

Cuántos dólares tiene cada provincia y por qué el BCRA obligó a usarlos para pagar deudas

Muchas de las jurisdicciones no tienen las divisas suficientes para cumplir la norma del Banco Central sin recurrir al mercado financiero. El impacto de la medida sobre las reservas y la brecha cambiaria

La decisión del Banco Central de obligar a las provincias a usar dólares propios para hacer frente a los pagos de deuda en esa moneda con el objetivo de preservar las reservas de la entidad monetaria cumplirá sólo a medias. A diferencia del impacto que tuvo esa misma medida sobre el mercado cuando fue a las empresas a las que se les restringió el acceso al mercado oficial para los pagos de deuda, impulsándolas a usar sus propios dólares depositados en el exterior, en el caso de las provincias esa opción no está disponible.

Es decir, las jurisdicciones locales que cuentan con fondos en dólares los tienen depositados en el sistema financiero local. Eso implica que, aun cuando la Justicia avale la norma del Banco Central que les permite un acceso al dólar oficial por sólo el 40% de los vencimientos a afrontar y que Córdoba decidió reclamar en Tribunales, ese pago conllevará, de todos modos, una salida de depósitos que impactará en el nivel de reservas a través de la caída de encajes.

En contrapartida, la norma del BCRA sí ayudaría a descomprimir la presión sobre el mercado único y libre de cambios (MULC), al “correr” una fuente de demanda. En ese sentido, las reservas acusarían el impacto en términos brutos, cuya caída de estabilizó en los últimos días torno a los USD 33.000 millones, pero no las reservas netas, hoy en terreno negativo.

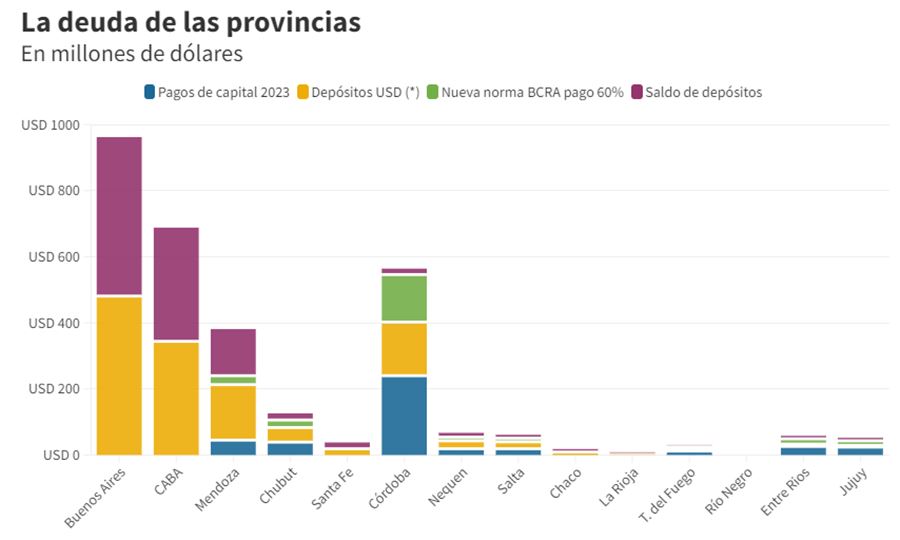

Pero incluso desde esa perspectiva, un repaso de la deuda de las provincias y los fondos propios en dólares con los que cuentan para afrontarla en el marco de la nueva normativa indica que muchas jurisdicciones deberían salir a buscar dólares, es decir, comprarlos en el mercado financiero y, con ello, presionar sobre la brecha cambiaria.

En cualquier caso, la norma tiene una principal “víctima”, que es la provincia de Córdoba, cuyo vencimiento de deuda no sólo es el más inminente sino también el más cuantioso. En volumen, sólo la provincia de Buenos Aires deberá afrontar un pago mayor -de USD 163 millones recien en septiembre- pero se trata de un vencimiento de intereses, por lo que no queda comprendido en el marco de la nueva normativa y el BCRA deberá otorgarle la totalidad de las divisas.

En un breve listado de los vencimientos de la deuda en contraste con su nivel de depósitos en dólares, la consultora financiera Adcap identificó a las jurisdicciones con mayor capacidad de pago propio y aquellas con menor cobertura. De las 14 provincias endeudadas en dólares, 8 deberán enfrentar vencimientos de capital en los próximos meses, entre ellas, Mendoza, Jujuy, Entre Rios, Chubut, Nequen, Salta y Tierra del Fuego además de Córdoba. De ese pelotón, algunas como el caso de Jujuy o Entre Ríos no tienen fondos suficientes en sus cuentas para cubrir la exigencia del BCRA.

En el caso de Córdoba, cumplir con la norma sancionada ayer le demandaría disponer de casi la totalidad de sus depósitos. La provincia cuenta con depósitos por USD 162 millones y un total de vencimientos por USD 240 millones. Tras pagar con sus propios dólares el 60% de la deuda, el saldo en sus cuentas sería de apenas USD 18 millones.

Esto porque. tal como señaló el Banco Central en un comunicado, se establece que las provincias “deberán presentar una propuesta al BCRA que contemple una cancelación de hasta el 40% de los vencimientos de capital y que el resto del capital obtenga nuevo financiamiento, como mínimo, con una vida promedio de dos años”.

También Tierra del Fuego quedaría obligada a desprenderse de casi todos sus dólares para cumplir con la normativa, con un saldo de apenas USD 2 millones tras cancelar sus compromisos. El resto, como Mendoza o Salta, deberían disponer de sólo la mitad de sus recursos.

Sin embargo, en varias jurisdicciones advirtieron en conversaciones con sus asesores financieros que esos fondos no necesariamente son de “libre disponibilidad” para el pago de la deuda ya que una porción de ellos -adujeron- pueden estar compuestos por dinero que pertenece en rigor a empresas públicas u otros organismos.

Fuente: Infobae

Economía

📦 Compras en el exterior: el servicio puerta a puerta se disparó casi 275% durante 2025

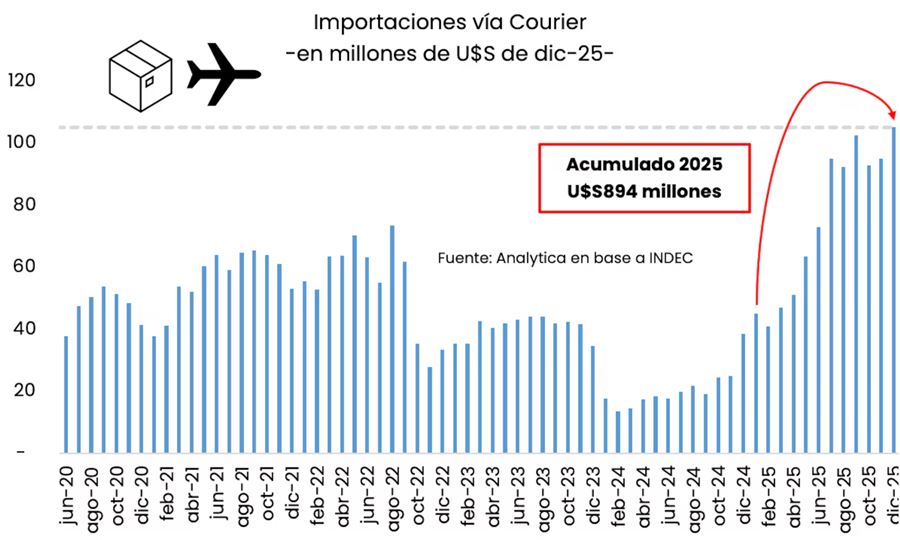

El uso del servicio puerta a puerta para compras en el exterior alcanzó cifras récord en 2025, marcando un crecimiento histórico del 274% respecto del año anterior, según estimaciones de la consultora Analytica.

💰 En total, las importaciones vía courier sumaron US$894 millones, mientras que diciembre cerró con un nuevo máximo de US$105 millones, impulsadas por compras navideñas y aguinaldos, explicaron desde la firma.

📈 Durante el último semestre del año, las importaciones se mantuvieron en torno a US$100 millones mensuales, consolidando la tendencia de crecimiento sostenido de este tipo de compras.

✅ Claves para usar el servicio puerta a puerta sin problemas

- Peso máximo por envío: 50 kg (aplica tanto a paquetes “puerta a puerta” como a “pequeños envíos”).

- Valor máximo: US$3.000 por paquete.

- Cantidad de envíos: no hay límite por courier; para pequeños envíos, hasta 3 unidades y 5 envíos al año por persona.

- Aranceles: hasta US$400 están exentos de derechos de importación y tasa de estadística. El IVA sí debe abonarse.

- Registro en web: no es necesario para courier; solo aplica si el envío llega por Correo Argentino.

❌ Productos que no se pueden importar

Para evitar problemas legales, la Autoridad de Recaudación y Control Aduanero advierte que no se pueden ingresar al país:

- Mercadería con fines comerciales o industriales.

- Armas de fuego sin autorización de la ANMaC.

- Explosivos, inflamables y estupefacientes.

- Material arqueológico o cultural.

- Electrodomésticos de línea blanca (cocinas, hornos, lavavajillas, estufas, aires acondicionados), aunque pequeños electrodomésticos sí están permitidos.

El crecimiento del servicio refleja el auge de las compras internacionales y la búsqueda de productos que no siempre se encuentran en el país, consolidando al puerta a puerta como una herramienta cada vez más popular para los consumidores argentinos.

Por Móvil Quique con información de TN

Economía

💰📈 Suben las tasas de los plazos fijos: varios bancos ya pagan más del 30% anual y se recalienta el ranking

El escenario financiero argentino volvió a moverse y trajo una buena noticia para los ahorristas. En los últimos días, los bancos comenzaron a subir las tasas de los plazos fijos, impulsados por las señales que dio el Tesoro Nacional en sus recientes licitaciones.

El escenario financiero argentino volvió a moverse y trajo una buena noticia para los ahorristas. En los últimos días, los bancos comenzaron a subir las tasas de los plazos fijos, impulsados por las señales que dio el Tesoro Nacional en sus recientes licitaciones.

Luego de un período de relativa calma, las entidades financieras buscan captar pesos y retener liquidez, evitando que los depósitos se vuelquen a otros instrumentos o al dólar. El resultado: una competencia feroz entre bancos y rendimientos que vuelven a ser atractivos.

⚠️ Atención ahorristas: mirar el ranking es clave

Desde que ya no existe una tasa mínima obligatoria del Banco Central, cada banco fija libremente su rendimiento. Esto generó una dispersión de más de 10 puntos porcentuales entre las entidades que más y menos pagan.

👉 Por eso, antes de renovar un plazo fijo a 30 días, revisar el ranking actualizado puede marcar una gran diferencia en la ganancia final.

🏦🔥 Plazo fijo: los bancos que ya superan el 30% de TNA

Con la última actualización de pizarras, varias entidades rompieron el piso del 30% anual, posicionándose como las más agresivas del mercado:

🥇 Banco Voii: 31,5% TNA

🥈 Crédito Regional Compañía Financiera: 31% TNA

🔝 Con 30% TNA exacto:

- Banco Meridian

- Banco CMF

- Banco Bica

- Banco Mariva

Un escalón más abajo, pero todavía competitivos:

- Banco de la Provincia de Córdoba: 29%

- Reba (banco digital): 29%

🏛️ Bancos grandes: ¿cómo están pagando?

Entre las entidades con mayor presencia física:

- Banco Macro: 27,5%

- Banco del Sol, Banco Hipotecario y Banco de Corrientes: 26,5%

Mientras tanto, los bancos tradicionales mantienen tasas más bajas:

- Banco Nación: 26%

- Banco Credicoop y Banco Provincia: 25%

- ICBC: 23,5%

- BBVA: 23%

- Banco Galicia: 22%

- Banco Santander: 21%

- Banco Ciudad: 20,5% (cierra el ranking)

📌 El dato clave: las entidades chicas y digitales son las que más están empujando las tasas, buscando atraer nuevos depositantes.

Por Móvil Quique con información de iProfesional

Economía

🚗🔥 Invasión china en la Argentina: llegaron casi 6.000 autos 0km y con solo u$s500 ya podés reservar uno

La apertura de importaciones, la eliminación del arancel extrazona en determinados modelos y una mayor oferta de financiación están provocando un sacudón histórico en el mercado automotor argentino.

La apertura de importaciones, la eliminación del arancel extrazona en determinados modelos y una mayor oferta de financiación están provocando un sacudón histórico en el mercado automotor argentino.

En el último año, el sector cambió por completo: más autos, más marcas y precios que empiezan a estabilizarse. En este nuevo escenario, las automotrices de origen chino fueron las grandes protagonistas, con más de 10 nuevas marcas desembarcando en el país durante 2025.

🚢 El golpe de efecto que nadie esperaba

La verdadera revolución llegó hace apenas unos días cuando BYD, una de las marcas más poderosas del mundo en movilidad eléctrica e híbrida, trajo sus vehículos en un barco propio por primera vez a la Argentina.

👉 El buque arribó al puerto de Zárate con casi 6.000 autos 0km a bordo, marcando un antes y un después en la logística del sector.

La empresa cuenta con 8 embarcaciones de gran porte, capaces de transportar más de 65.000 unidades, y una de ellas ya pisa suelo argentino.

🔥 Preventa abierta: reservás con solo u$s500

Entre las unidades descargadas hay modelos que ya se comercializan en el país y un nuevo SUV híbrido que será lanzado oficialmente el 28 de febrero, pero que ya puede reservarse con un anticipo de u$s500.

💥 Sí, leíste bien: con solo 500 dólares ya asegurás tu próximo 0km.

💰 ¿Cuánto cuestan los autos BYD en Argentina?

Actualmente, BYD ofrece tres modelos en el mercado local y confirmó la preventa de un cuarto, que se suma a la gama en las próximas semanas.

Además, la marca ya anticipó que próximamente llegarán las camionetas Shark, una pickup mediana que promete competir de lleno con las líderes del segmento.

🔍 Más modelos, más tecnología y precios que empiezan a romper el mercado.

💰 Informe de Precios – Modelos BYD en Argentina 🇦🇷

📍 Con la llegada de los autos al país, estos son los precios oficiales en dólares de los modelos disponibles hasta ahora:

🔹 BYD Dolphin Mini (eléctrico compacto)

• GL – u$s 22.990

• GS – u$s 23.990

🔹 BYD Yuan Pro (SUV 100% eléctrico)

• GL – u$s 29.990

• GS – u$s 30.990

🔹 BYD Song Pro DM-i (SUV híbrido enchufable)

• GL – u$s 34.990

• GS – u$s 36.990

💡 Estas cifras corresponden a los valores libres de impuestos locales y pueden variar según versiones, financiamiento o costos de patentamiento.

Por Móvil Quique con información de iProfesional

-

Policialeshace 2 días

Policialeshace 2 días🚨 Insólito hurto: se llevaron una pileta inflable desde una vivienda

-

Policialeshace 2 días

Policialeshace 2 días⚠️ Alerta por estafa virtual en Sunchales: se hicieron pasar por una tarjeta y vaciaron una cuenta

-

Policialeshace 2 días

Policialeshace 2 días🚨 Estafa digital: contactó un “soporte” falso y le vaciaron la cuenta en minutos

-

Paishace 2 días

Paishace 2 días🚨 Violento robo a familia en ruta: dejaron a dos niños solos y escaparon con su casa rodante