Economía

Dólar blue vuelve a desplomarse y ya cuesta casi lo mismo que el oficial

El tipo de cambio paralelo retrocedió $25 y cotizó a $1055, un valor que no se veía hacía siete meses; las brechas están cerca de converger

El dólar blue baja 25 pesos y ya cotiza a $ 1.055. Con esto marca el precio más bajo desde mayo y además se ubica como el más barato entre los dólares alternativos, que en esta rueda ceden 0,8%: el MEP está en $ 1.066 y el contado con liqui en $ 1.092. Es la primera vez en siete meses que el CCL perfora los $ 1.100.

Así el blue queda una distancia de 2% -menos de 20 pesos- del dólar minorista, hoy en $ 1.033, que funciona como una referencia ya que para los particulares hay que sumarle a ese precio los recargos del impuesto País y los anticipos de Ganancias y bienes Personales. Con esto se llega al dólar tarjeta o dólar ahorro, que hoy con $ 1.652 es el más caro del mercado.

Con esto, el mercado parece convalidar la profecía que lanzó ayer el ministro Luis Caputo, quien anticipó que «vamos a terminar el año con un dólar libre más barato que cuando asumimos».

El 11 de diciembre de 2023 el dólar blue cotiza a $ 1.000. Aunque le falta un paso para llegar a ese nivel, en términos reales la caída del informal ha sido profunda: subió solo 6% mientras la inflación de ese período roza el 190%.

Otro de los datos relevantes es que con este retroceso del blue se redujo considerablemente la brecha con el dólar mayorista, hoy en $ 1.013. Hace un año estaba en 160% y hoy cayó a 5%, el nivel más bajo en la gestión de Javier Milei.

Por qué baja el dólar blue

Si bien hay varias razones para explicar por qué cae el dólar blue, la principal tiene que ver con el cambio de expectativas. Hasta julio predominaba en el mercado la idea de que el Gobierno iba a verse forzado a devaluar en la el último tramo del año porque no tenía divisas suficientes para seguir sosteniendo una corrección mensual de solo el 2%, muy por abajo de la inflación.

Pero a partir de agosto esa percepción se fue diluyendo. En esto influyó en primer lugar el blanqueo, que sumó depósitos por US$ 22.000 millones y le dio aire al mercado cambiario.

Con esto aumentó la liquidación por parte de los exportadores, que venían retrasando las operaciones a la espera de un salto cambiario. Con menos chances de que esto se produzca, salieron a vender para evitar seguir acumulando pérdidas en moneda fuerte.

Otra razón es la baja de la inflación, que volvió más atractivas las colocaciones en pesos. Así floreció el carry trade, la operación en la que los inversores se pasan de dólares a pesos para aprovechar la tasa, que en algunos segmentos ya le gana a una inflación ubicada por debajo del 3% mensual, con la tranquilidad de que el dólar no se moverá.

En la calle, el carry trade se traduce en más operaciones de venta de billetes en las cuevas que de compras de dólares. Los pequeños ahorristas salen a vender el «canuto» que habían conseguido ahorrar ya sea porque no llegan a fin de mes o bien porque prefieren pasarse a pesos para aprovechar la tasa.

Con más oferta que demanda, los arbolito se ven obligados a bajar los precios. A la vez el blue replica el comportamiento de los dólares financieros, que desde agosto bajaron en torno al 40% por el efecto del blanqueo y por los mayores ingresos de dólares a través de los préstamos que otorgan los bancos a las empresas exportadoras.

El efecto del súper peso

El Gobierno optó por usar al dólar como ancla para evitar un salto inflacionario. Así, el dólar oficial subió 25% en el año, mientras el índice de precios al consumidor se perfila cerrar el 2024 en 120%.

La inflación pasó del 25,5% en diciembre del año pasado al 2,7% en octubre, último dato oficial. La contracara fue que el dólar se atrasó y el peso se apreció. De este modo, el súper peso argentino se convirtió en la moneda que más se valorizó en el mundo en lo que va del año con un salto del 40%.

Los analistas marcan que esta apreciación marca un riesgo sobre la competitividad de la economía argentina. Si bien el Banco Central viene comprando fuerte en el mercado, -se llevó US$ 21.000 millones en lo que va de esta gestión- las reservas no terminan de consolidarse porque parte de esas divisas se usan para pagar deudas y asistir al mercado. Las reservas brutas están en US$ 31.266 millones y las netas siguen siendo negativas en cerca de US$ 6.000 millones.

A la vez esta apreciación del peso afecta a los sectores exportadores, y a los que quedan más expuestos ante la competencia externa, como ciertos rubros de la industria y el turismo.

Por Annabella Quiroga / Clarín

Economía

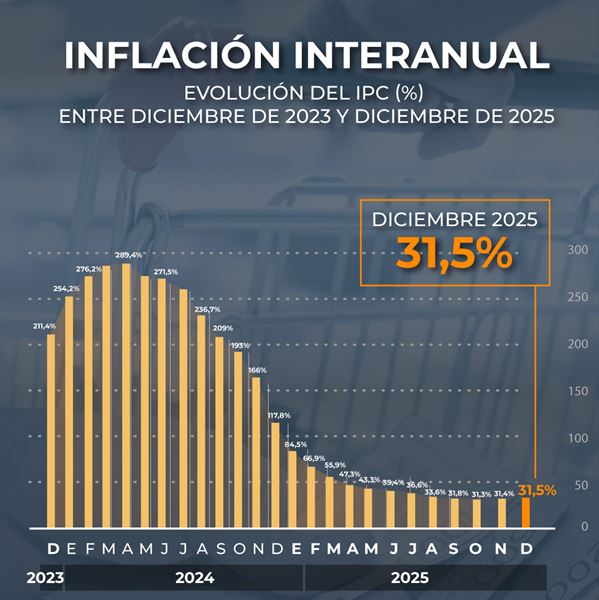

📉 Histórico: la inflación de 2025 cerró en 31,5% y marcó el nivel más bajo en ocho años

El Instituto Nacional de Estadística y Censos (Indec) confirmó que la inflación acumulada de 2025 fue del 31,5%, convirtiéndose en el registro más bajo desde 2017, cuando el índice había sido del 24,8%.

El dato se conoció tras el cierre de diciembre con una suba del 2,8%, lo que representó una leve aceleración frente al 2,5% de noviembre. Aun así, el resultado anual consolida un fuerte proceso de desaceleración inflacionaria, según coinciden analistas económicos.

🔍 Qué rubros empujaron los precios

De acuerdo al informe oficial, el mayor aumento mensual se registró en Transporte (4,0%), seguido por Vivienda, agua, electricidad, gas y otros combustibles (3,4%). En tanto, Alimentos y bebidas no alcohólicas fue el sector con mayor impacto en la variación mensual regional.

En contraste, los incrementos más bajos se observaron en Prendas de vestir y calzado (1,1%) y Educación (0,4%). A nivel de categorías, los precios Regulados lideraron la suba con 3,3%, seguidos por el IPC núcleo (3,0%) y los Estacionales (0,6%).

📊 Un cambio de rumbo económico

Desde GMA Capital destacaron que durante 2024 y 2025 el objetivo central fue reducir la nominalidad, apoyado en un ordenamiento fiscal, el fin de la emisión monetaria para financiar al Tesoro y un esquema cambiario que funcionó como ancla nominal, permitiendo llevar la inflación mensual a la zona del 2%.

Cabe recordar que en 2024 la inflación había sido del 117,8%, muy por debajo del 211,4% registrado en 2023, último año del gobierno de Alberto Fernández.

🔮 Qué se espera para 2026

Según el Relevamiento de Expectativas de Mercado (REM), la inflación proyectada para 2026 es del 20,5%, aunque enero volvería a ubicarse por encima del 2%. Las consultoras estiman que para alcanzar una inflación anual de un solo dígito habría que esperar hasta 2028.

Además, la evolución del tipo de cambio y la política de tasas de interés reales positivas serán claves para sostener el proceso de desaceleración en los próximos meses.

Por: Móvil Quique con información de Infobae

Economía

📊 El INDEC publica la inflación de diciembre y el cierre de 2025: sería la más baja desde 2017

Este miércoles, el INDEC dará a conocer el Índice de Precios al Consumidor (IPC) de diciembre y el acumulado de todo 2025, un dato clave para medir el pulso de la economía.

Las estimaciones privadas anticipan un cierre anual cercano al 31 %, lo que marcaría el registro más bajo desde 2017.

Según los relevamientos, la inflación mensual de diciembre habría superado el 2 %, mientras que el dato anual implicaría una caída de más de 80 puntos frente a 2024, cuando el índice trepó al 117,8 %.

🔎 Qué anticipan las consultoras

- IPC diciembre: entre 2,5 % y 2,6 %

- Inflación 2025: alrededor del 31 %

- Subas destacadas en bebidas alcohólicas, tabaco, vivienda y transporte

- Carnes con aumentos superiores al 7 %

- Verduras en baja, moderando el impacto en alimentos y bebidas

Como referencia, en la Ciudad de Buenos Aires la inflación de diciembre fue del 2,7 % y el acumulado anual alcanzó el 31,8 %. A nivel nacional, el REM del Banco Central proyectó 2,3 % mensual y un índice interanual apenas por encima del 30 %.

📉 El cierre de 2025 estuvo marcado por una desaceleración de precios, aunque con rubros sensibles que presionaron sobre el bolsillo. El dato oficial del INDEC terminará de confirmar el rumbo del año.

Por Móvil Quique con información de Sin Mordaza

Economía

📉 Salarios en jaque: la inflación no afloja y la clase media siente el golpe

Aunque los números oficiales muestran una desaceleración del Índice de Precios al Consumidor (IPC), la percepción de la clase media argentina va en otra dirección: el sueldo no alcanza y el poder adquisitivo sigue en retroceso.

La periodista económica de Radio Rivadavia, Rocío Kalenok, analizó un informe privado de la consultora Centric que revela cómo los argentinos viven, en el día a día, la relación entre salario e inflación.

📊 El dato que más preocupa:

- El 77% de los encuestados asegura que su salario perdió contra la inflación.

Una percepción contundente que refleja una sensación generalizada de empobrecimiento, aun cuando los índices muestran cierta estabilidad.

💸 Según el análisis, el principal problema está en los gastos esenciales, que suben por encima del promedio inflacionario:

- Tarifas de servicios

- Transporte

- Combustibles

🪓 “Todo eso te va comiendo el poder adquisitivo y te deja menos margen para otras compras”, explicó Kalenok, quien además citó un informe de la UBA que habla de un “efecto serrucho” en los salarios: suben, pero rápidamente vuelven a quedar por detrás de los precios.

📉 Otros datos que reflejan el impacto en la clase media:

- 64% se percibe como clase media baja o baja.

- 55% cree que la economía del país está peor que su situación personal, una mirada crítica sobre el rumbo general.

- 48% anticipó menos gastos en las fiestas, y muchos incluso cancelaron vacaciones por falta de dinero.

📌 Inflación en diciembre:

En la Ciudad de Buenos Aires, el IPC fue del 2,7% en diciembre, cerrando 2025 con un acumulado del 31,8%.

- Transporte: +5,5%

- Alimentos y bebidas: +2,4%, impulsados por carnes (7,4%)

🔎 Este dato porteño es un anticipo del índice nacional, que el INDEC difundirá el martes 13 de enero, y que las consultoras estiman igual o superior al 2,5% de noviembre.

📢 Conclusión: aunque la inflación baje en los papeles, la clase media no lo siente en el bolsillo.

Por Móvil Quique con información de NA

-

Judicialhace 1 día

Judicialhace 1 día🚨 Procesan a exdirectivos de Sancor por retención indebida de aportes laborales

-

Regionalhace 1 día

Regionalhace 1 día🚨 Tragedia en Villa Minetti: un niño de 6 años falleció tras ser atropellado por un camión

-

Sin Categoriahace 1 día

Sin Categoriahace 1 día🚨 Le prometieron un beneficio para jubilados y le vaciaron la cuenta en minutos

-

Deporteshace 1 día

Deporteshace 1 día🥊 El Zurdito Ramírez, orgullo deportivo de Sunchales y ejemplo de perseverancia