Economía

Desembolsos, pagos y plazos de gracia: qué dice el nuevo programa entre la Argentina y el FMI

El esqueleto del acuerdo a firmar incluye 4 años y medio sin pagos al organismo. También habrá una renovación de vencimientos hasta 2029 por un monto de USD 13.000 millones de capital

El Gobierno dejó trascender un puñado de detalles sobre el acuerdo que terminará de negociar con el Fondo Monetario Internacional y que conforman un esqueleto del nuevo programa. Se tratará de otro Extended Fund Facility (EFF) que durará hasta 2035, que incluirá el diferimiento de los pagos previstos por los próximos cuatro años y un plazo de gracia de cuatro años y medio antes de retomar la devolución de fondos.

Así lo dejó saber el Poder Ejecutivo a través del Decreto de Necesidad y Urgencia (DNU) por el que autorizó la concreción del entendimiento con el organismo y que girará al Congreso para su tratamiento en la comisión bicameral. El Gobierno lo fundamentó en la necesidad de liberar restricciones cambiarias por tratarse de un factor de ineficiencia para la economía y como obstáculo para impulsar las inversiones de largo plazo.

“Contar con un nivel satisfactorio de reservas es vital para la reducción del riesgo país y para que se aumenten las facilidades para la reinserción de la República Argentina al mercado de capitales internacional”, aseveró el Poder Ejecutivo en los considerandos y también reconoció que “la falta de adecuación entre los pasivos de la autoridad monetaria y los activos externos líquidos” puede repercutir “en la disminución del valor esperado de la moneda doméstica y, en consecuencia, en un posible aumento de la inflación”, en referencia a la volatilidad en el tipo de cambio.

La columna vertebral del acuerdo a firmar

El decreto publicado este martes en el Boletín Oficial no detalla cuál será el monto final de la operación, ni cuánto de ese monto estará explicado en roll over (renovación) de vencimientos del programa firmado en 2022 y cuánto en dólares adicionales que aumentarán el nivel de deuda total ante el FMI, que hoy es de USD 41.400 millones de acuerdo a la base de datos actualizada del organismo.

De todas formas, sí da cuenta de que esas dos cosas serán complementarias: habrá dólares frescos y habrá un aplazamiento de una serie de pagos previstos para los próximos años. Así, el programa podría ser presentado por un monto mayor al esperado. El banco UBS, recientemente, arriesgó que se trataría de un programa de USD 20.000 millones de los cuales USD 12.000 millones eran renovación de pagos y USD 8.000 millones eran “nuevos”.

Sobre el primer aspecto, el DNU no especificó cuánto será ese financiamiento adicional, pero anticipó que será utilizado para la recompra de Letras Intransferibles emitidas por el Ministerio de Economía y que están en manos del BCRA. El decreto dice que buscará cancelar “una parte sustancial” de esos títulos que forman parte del activo de la autoridad monetaria, lo que da cuenta de que los desembolsos, al menos, no alcanzarían para rescatar los USD 23.000 millones totales que están actualmente en el Central.

Ese monto surge de la revaluación que hizo el BCRA de ese activo en el comienzo del gobierno libertario. De todas formas, para el Tesoro esas letras siguen teniendo el valor nominal al que fueron emitidas, una cifra de USD 67.000 millones, según GMA Capital. Por esa diferencia de contabilidad, el Poder Ejecutivo sostendrá que a través de esta operación habría una baja en el nivel de deuda consolidada. No obstante, habría también un cambio de acreedor desde una deuda interna a una exposición mayor del FMI hacia la Argentina.Turismo en Argentina

El decreto asevera en su artículo 1° que las Letras Intransferibles serán canceladas en el orden cronológico en que fueron emitidas, y que la primera es la que tiene vencimiento el 1° de junio de este año. Según Romano Group, se trata de algo más de USD 10.000 millones, al valor nominal considerado por el Tesoro. Nuevamente, como para el BCRA el valor “real” es menor, el Tesoro necesitará menos dólares que esos USD 10.000 millones para cancelar ese primer compromiso.

Hay vencimientos de este tipo de letras mucho menores en 2026 y 2027 -con lo cual necesitaría una cantidad menor de divisas para rescatarlas- pero en 2029 vuelve a estar por encima de los USD 10.000 millones y ronda los USD 12.000 millones por año entre 2031 y 2033. Como todavía no se conoce en concreto cuántos dólares frescos habrá, no es posible determinar cuántas de todas esas letras podrían ser canceladas con la plata del FMI.

El otro punto relevante del esqueleto del programa EFF que apunta a firmar el gobierno libertario es que habrá un plazo de gracia sin pagos, de 4 años y medio. Es decir, si el nuevo programa tuviera como fecha de vigencia a partir de fines de abril, recién en octubre de 2029 el Estado argentino retomaría la devolución de divisas al Fondo Monetario.

En paralelo, el DNU menciona que “a los efectos de extender el horizonte de vencimientos, despejar la carga de pagos del Tesoro en los próximos años, dar más certidumbre a los tenedores de bonos y afianzar la perspectiva de mejora en la sustentabilidad del proceso de estabilización y crecimiento” también habrá una cancelación de “las operaciones de crédito público celebradas en el marco del Programa de Facilidades Extendidas del 2022 cuyos vencimientos operen dentro de los cuatro años de la suscripción del acuerdo a celebrarse”.

Esto implicaría un alivio a los pagos previstos en el calendario al FMI por los próximos cuatro años, lo que se interpreta, sería desde 2025 hasta 2028 inclusive. De acuerdo a datos recopilados por EcoGo, en ese lapso la Argentina debería devolverle al organismo USD 13.100 millones solo de capital. Si a esa cancelación de la que habla el DNU también se le incluyeran los intereses, la suma que dejaría de pesar en el calendario financiero por los próximos cuatro años sería de casi USD 20.600 millones. Esto, vale decir, no extinguiría la obligación de pago, sino que la postergaría varios años más adelante. Ese detalle sobre si solo se contemplará pagos de capital o también de intereses no está especificado en la resolución del Poder Ejecutivo. El EFF de 2022 también tuvo una dinámica similar: el propio FMI financió los vencimientos que tenía el Stand By de 2018.Turismo en Argentina

Por último, si bien no es explícito, el decreto podría dar una pista sobre que la utilización de los dólares que mande el FMI no podrían tener, como fin, la intervención en el mercado cambiario. “En atención a la decisión del Gobierno Nacional de no comprometer su política económica de déficit cero, los fondos recibidos por el Estado Nacional por medio de un nuevo Programa de Facilidades Extendidas o Extended Fund Facility (EFF) deberán ser utilizados exclusivamente para cancelar deudas del Tesoro Nacional con el Banco Central y deudas con el Fondo Monetario Internacional”. El memorando de políticas económicas que se acuerde terminará por dilucidar qué margen de acción le dejará el FMI al Gobierno con los dólares nuevos.

Fuente: Infobae

Economía

Chau a la plata prestada entre familiares y amigos: «¿Me transferís?»

Mercado Pago, Ualá, Naranja X, Personal Pay y Cuenta DNI, las principales billeteras virtuales, permiten mover dinero entre celulares como si fueran billetes.

Aunque el porcentaje de economía informal sigue siendo muy elevado en la Argentina, se escucha cada vez menos entre familiares, amigos o personas de confianza que se pida prestado dinero en efectivo: “¿Me podés transferir X pesos y te los devuelvo cuando cobro?”, ya sería casi la fórmula sustituta.

Las transferencias instantáneas tuvieron un crecimiento explosivo: ya ocupan el 84% del total bancario movilizado y 86% las CVU-CBU, lo cual las consolida como el método de pago preferido por los argentinos.

El hombre que trajo el QR a la Argentina con la billetera Yacaré, Jorge Zanabone, vaticinó el año pasado un futuro sin cash «porque ya el presente lo demuestra: es inseguro y costoso de mover».

El rostro visible de la informalidad lo representa el hecho de que a setiembre aún se hacía en efectivo el 62% de los pagos por las compras en comercios de AMBA, de acuerdo con un informe realizado por la consultora Opina Argentina.

En tanto, la tarjeta de débito o transferencias sólo se usan en el 15% de las transacciones cotidianas.

En consecuencia, el uso de dinero en efectivo alcanza al 77% de las operaciones en pequeños comercios, que generalmente son atendidos por sus propios dueños.

En cambio, este porcentaje baja al 43% en negocios que tienen más de tres empleados.

Un informe de Taquion, más actualizado, indicó que el 64% de los usuarios del país usa una aplicación de pagos todos los días, contra el 18% que las utilizan algunos días a la semana y 14% que lo hace al menos en un mes.

Hay actualmente 38.659.419 titulares de CBU bancario y 28.816.094 con CVU (fintech).

El 55% de los argentinos cree que las billeteras virtuales son más seguras que las tarjetas de crédito o débito.

De hecho, son el método preferido para compras de:

Kioscos y comercios de barrio: 60%, contra 23% de débito, 16 de efectivo y 2% de crédito.

Supermercado: 44%, contra 31%, 22% y 4%

Indumentaria y calzado: 40%, versus 19%, 35% y 6%

Electro: 26%, contra 18%, 6% y 51%

Otro segmento grande del estudio fue dedicado a los pagos QR, considerados una realidad inobjetable que marca la forma en que consumen los argentinos.

Principal medio de pago

Sin embargo, en los últimos meses, las billeteras virtuales han ido ocupando el lugar central como medio de pago.

Inclusive, hasta redefinen la manera en que se conectan las familias a la distancia, reduciendo las barreras económicas y geográficas.

Más del 40 % de los usuarios a nivel global elige herramientas digitales para hacer transferencias internacionales.

En vez de esperar días o semanas, hoy una persona puede recibir dinero en su billetera digital en menos de cinco minutos, lista para usar desde su teléfono móvil, sin necesidad de ir a una sucursal bancaria.

“Cada vez más personas eligen enviar dinero de forma digital no solo por conveniencia, sino por seguridad y velocidad. Lo que antes implicaba un trámite de días, hoy se resuelve en minutos desde un celular, y eso transforma por completo la experiencia de quienes envían y reciben”, afirma Franco D’Angelo, Marketing Lead de Vesseo, una de las billeteras digitales con mayor crecimiento en la región.

Ránking de las billeteras

Mercado Pago, Ualá, Naranja X, Personal Pay y Cuenta DNI son las principales plataformas y permiten realizar pagos, transferencias, inversiones y otras operaciones financieras desde el celular.

La veintena de billeteras en circulación actualmente, con su participación en el mercado, está compuesta por:

Mercado Pago: 74%

CuentaDNI: 28%

Naranja X: 28%

Personal Pay: 18%

MODO: 18%

Ualá: 15%

Brubank: 11%

Prex: 6%

Claro Pay: 6%

Lemon Cash: 5%

Astro Pay: 2%

Yoy: 1,3%

Buepp: 1,2%

Ripio: 0,8%

N1U: 0,8%

Bitso: 0,6%

Otra: 2%

Y entre las que tienen mayores menciones en redes figuran:

Cuenta DNI: 29.000

MODO: 21.000

BNA+/Ualá: 9.000

Naranja X: 8.000

Lemon Cash/Bitso: 3.000

Personal Pay/Brubank/Prex: 2.000

Fuente: NA

Economía

Cuándo prescribe una deuda de tarjeta de crédito y cómo saber gratis si estás en el Veraz

La morosidad con tarjetas de crédito viene en aumento y se multiplica con las bolas de nieve de intereses y recargos.

Los pagos mínimos de la tarjeta ya los utiliza el 45% de los cerca de 30 millones de usuarios activos (en los segmentos de ingresos medios y bajos asciende al 60%) y representa la gravosa instancia final del revolving de los gastos de consumo de individuos y hogares.

Después de eso, vienen las tasas punitorias con CFTEA (con IVA) superiores al 100%, en algunos casos logra bajar al 90% pero siguen siendo costos elevados, y lo que es peor, acumula rápidamente intereses que adquieren un volumen tal que dificulta un plan de refinanciamiento.

El detalle más delicado es el origen de esa bola de nieve: de acuerdo con un informe del Instituto de Estadísticas y Tendencias Sociales y Económicas (IETSE), el 58% de las deudas con tarjeta de crédito se explica por el rubro alimentos, lo que marca la centralidad de las compras básicas en el uso del crédito.

Más grave aún es la existencia de una tendencia creciente de incumplimiento de pagos.

Y que la acumulación de pasivos sea más visible en hogares que enfrentan mayores restricciones y tasas elevadas.

Revolving constante

En 2025, el 15% de los hogares tomó nuevas deudas, mientras que el 12% ya arrastraba pasivos desde 2023 o antes, lo cual refleja una renovación constante de deuda, ante la imposibilidad de cancelarla.

Asimismo, el 65% de los hogares contrajo entre dos y tres deudas, el 23% solo una, y el 12% acumuló más de tres.

Este último segmento creció 4 puntos con respecto a 2024 (del 8% al 12%), lo que revela una mayor fragmentación y recurrencia del crédito como estrategia de subsistencia.

El 56% de los hogares destina entre el 40% y el 60% o más de sus ingresos mensuales al pago de deudas, un salto considerable frente a 2024.

A esta altura, muchos usuarios se preguntan qué sucede si no pueden pagar sus consumos y cuánto tiempo debe pasar para que la obligación de pago prescriba.

En principio, la Ley de Tarjetas de Crédito regula estos plazos.

Una vez vencidos, la deuda no desaparece: el acreedor ya no puede iniciar una demanda para cobrarla, pero si el deudor decide cancelarla voluntariamente, el pago es válido.

En caso de no hacerlo, la información negativa permanece en el Veraz —el registro de antecedentes crediticios— hasta un máximo de cinco (5) años.

Si el deudor paga la deuda después de la prescripción, su situación crediticia se actualiza, pero el historial permanecerá informado en el Veraz por dos (2) años más desde la fecha del pago.

Según el artículo 47 de la Ley de Tarjetas de Crédito, las acciones para reclamar una deuda prescriben en:

-Un (1) año, si se trata de la acción ejecutiva (es decir, la vía rápida para reclamar judicialmente).

-Tres (3) años, para las acciones ordinarias (la vía judicial común).

Cómo consultar en el Veraz

Para consultar tu situación crediticia en el Veraz, podés:

-Ingresar a la Central de Deudores del BCRA en bcra.gob.ar, donde con tu CUIL/CUIT podrás acceder gratis a tu informe crediticio.

-Llamar al (011) 5352 4800, seleccionar la opción 5 y luego la opción 1 (DNI) o 2 (CUIT).

-Tras validar tu identidad, recibirás un PIN que deberás ingresar en la página web del Veraz para consultar tu estado sin costo.

Consejos para evitar endeudarte con tu tarjeta

Si querés aprovechar los beneficios de tu tarjeta de crédito y evitar caer en deudas difíciles de manejar, seguí estas recomendaciones básicas:

-Usala solo para gastos necesarios.

-Establecé límites de consumo según tu presupuesto.

-Pagá a tiempo tus resúmenes; evitá el pago mínimo, que genera intereses altos.

-Recordá las fechas de cierre y vencimiento para no olvidarte.

-Considerá usar una sola tarjeta, la más conveniente según tus gastos y beneficios.

-Si ya acumulaste deuda y te cuesta afrontarla, lo mejor es que te acerques a tu banco para evaluar opciones como un plan de pagos, adelanto de tarjeta o un préstamo que te permita regularizar tu situación.

Fuente: Contexto Tucumán

Economía

El Gobierno desregula el mercado del gas envasado y deja de injerir en precios, oferta y demanda

A través de un decreto se modificó el marco regulatorio del GLP y se limitó la intervención estatal.

El Gobierno nacional modificó el marco regulatorio del gas envasado y limitó la intervención estatal a la fiscalización de seguridad, dejando de tener injerencia en precios, oferta y demanda, mediante el Decreto 446/2025, publicado este jueves en el Boletín Oficial.

La normativa, que desregula el mercado de la industria y comercialización de gas licuado de petróleo (GLP), restringe la tarea de la Secretaría de Energía como autoridad de aplicación “exclusivamente a la fiscalización del cumplimiento de los parámetros de seguridad correspondientes”.

En este sentido, dispone que dicha labor se debe desempeñar “sin interferir en aspectos operativos que competen al funcionamiento del mercado, evitando intervenir en decisiones vinculadas a precios, oferta y demanda, las cuales deben quedar regidas por el funcionamiento libre y competitivo del mercado, que constituye el mecanismo más eficiente para asignar recursos y promover el desarrollo del sector”.

Al fundamentar la decisión, el Ejecutivo expuso en el texto oficial que “el régimen vigente otorga un rol protagónico a la autoridad de aplicación en materia de regulación económica, técnica y operativa, lo que ha generado en muchos casos sobrerregulación, duplicación de funciones, distorsiones de mercado y sobrecostos operativos que impactan negativamente en los precios al consumidor”.

Asimismo, consideró que “el sector privado es el principal interesado en expandir la producción, el fraccionamiento y la comercialización de GLP, y posee la capacidad para mejorar la calidad del servicio, diversificar la oferta y optimizar la operación de la industria, incluyendo los mecanismos de canje de envases, contribuyendo de ese modo a garantizar el abastecimiento interno de GLP al menor costo posible para los consumidores”.

Con la mencionada premisa, el decreto determinó que a partir de ahora se elimina la obligación de obtener autorización previa de la Secretaría de Energía para instalar nuevas plantas de fraccionamiento o ampliar las existentes.

Al respecto, precisó que “sólo resultaría suficiente que se cumpla con los requisitos establecidos en la ley y su reglamentación para poder operar en los distintos segmentos de la industria, sin necesidad de una autorización previa por parte de la Autoridad de Aplicación”.

De esta manera, estipuló que “bastará con que, dentro de un plazo acotado y previo al inicio de sus operaciones, modificaciones o renovaciones, se presente la documentación pertinente”. Posteriormente Energía podrá constatar la información y el silencio administrativo será considerado positivo dentro de los diez días hábiles.

Al mismo tiempo, también se flexibiliza el régimen de marcas y envases, permitiendo que los fraccionadores envasen GLP de cualquier productor, comercializador o importador, y que puedan hacerlo para más de una marca o leyenda. El uso de envases de otras marcas podrá acordarse libremente entre fraccionadores mediante contratos bilaterales.

Además, se establece la obligación de recibir envases de cualquier marca o leyenda y se crea un parque de envases de uso común, cuyo objetivo es “asegurar el acceso a envases por parte de aquellas firmas fraccionadoras que, cumpliendo con toda la normativa vigente, encuentren dificultades para recuperar los envases identificados con su marca o leyenda”.

Por otra parte, el Gobierno autorizó la importación libre de gas licuado de petróleo sin otro requisito que el cumplimiento de la normativa vigente y sin necesidad de aprobación previa. Las exportaciones, en tanto, serán permitidas siempre que esté garantizado el volumen de abastecimiento del mercado interno.

Al argumentar las modificaciones en la regulación, el decreto argumentó que son “con el fin de adecuar sus disposiciones a una realidad operativa y productiva dinámica, promoviendo una regulación moderna, eficiente y orientada al desarrollo del sector de GLP”.

Fuente: NA

-

Policialeshace 2 días

Policialeshace 2 díasSunchales: Accidente del mediodía en Barrio Moreno

-

Policialeshace 1 día

Policialeshace 1 díaUna mujer derrapa con su moto en Lomas del Sur

-

Provinciahace 2 días

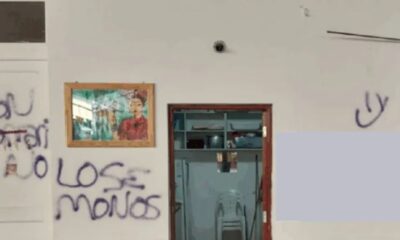

Provinciahace 2 días«Los Monos» robaron en el Colegio Parroquial de Vera

-

Paishace 1 día

Paishace 1 díaTragedia familiar en Chaco: murió una mujer aplastada por un arado tras caer del tractor que manejaba su marido